El colapso y el casi instantáneo rescate federal de los depositantes no asegurados del SVB (Silicon Valley Bank) por parte de la administración Biden, proporciona una visión del papel actual de la tecnología, las finanzas y el MIC en la gobernanza estadounidense.

ESTO ES FASCISMO,

EDICIÓN RESCATE

DEL SVB

Rob Urie

Conterpunch

La quiebra pública del SVB (Silicon Valley

Bank) hace temer una nueva oleada de quiebras bancarias que amenaza a las economías

occidentales. El subtexto es el temor residual de que la anterior crisis

bancaria (mediados de la década de 2000) nunca se abordó adecuadamente. Los mismos banqueros que hundieron el sistema bancario

en aquel entonces recibieron billones en generosidad pública para cubrir sus

pérdidas, pero nunca se reconsideró el sistema de provisión de crédito de Wall

Street para alimentar el capitalismo. Como dijo el entonces secretario del

Tesoro, Timothy Geithner, "Estados Unidos no nacionaliza (bancos)".

Parte del cálculo político detrás de los

rescates anteriores era el papel de Wall Street en apoyo del imperialismo

estadounidense. De manera positiva, se afirmaba que el neoliberalismo era

"la guerra por otros medios" porque transfería riqueza de la

periferia económica al centro sin disparar un tiro. El comercio iba a sustituir

a la guerra, decía la teoría. El hecho de que Estados Unidos haya sido la

nación más capitalista y militarista del mundo durante el último siglo no ha

servido para desacreditar esta teoría entre los verdaderos creyentes. Estos

verdaderos creyentes dirigen ahora a EE UU.

Tras décadas de engañosa retórica de

"libre mercado" en EEUU, la administración Biden actualmente

fundamenta sus políticas económicas en la guerra económica contra China y

Rusia, no en el "libre" comercio. De hecho, la CIA y el MIC (Complejo

Militar Industrial) siempre estuvieron en la sombra ablandando a los

capitalistas reacios con bombas de racimo y fósforo blanco. La lógica

estadounidense actual, probablemente considera que el uso que hace el Estado

chino de los bancos estatales para asignar créditos es equivalente a la

práctica estadounidense de entregar billones en rescates a los banqueros

estadounidenses que hicieron estallar el mundo occidental en 2008.

Gráfico: los rescates en serie de Wall Street por parte de la administración Obama salvaron a los grandes bancos que causaron la crisis, mientras que sacrificaron a los bancos pequeños y medianos que no participaron. El cúmulo de quiebras de bancos estadounidenses entre 2008 y 2011 fue el resultado directo de las malas prácticas de Wall Street en el periodo previo a la crisis. Esta bifurcación sobre la forma en que se trató a los bancos manifestó y reflejó los intereses de los grandes bancos depredadores que quedaron a cargo de la economía estadounidense. Fuente: FDIC.

El colapso y el casi instantáneo

rescate federal de los depositantes no asegurados del SVB (Silicon Valley Bank)

por parte de la administración Biden, proporciona una visión del papel actual

de la tecnología, las finanzas y el MIC en la gobernanza estadounidense. La retórica en torno a

"salvar el sistema (bancario)" es la verdad oculta dentro del

problema más amplio del fallido orden neoliberal. El "sistema" que se

está salvando está directa o indirectamente vinculado a las guerras eternas estadounidenses,

al declive medioambiental, a un sistema económico depredador y extractivo, y al

aumento de la represión política.

Así es que, por un lado, había un banco (SVB)

cuyo pasivo superaba su valor (del banco) que necesitaba ser resuelto, mientras

que, por el otro, se cuestionaba el papel del "sistema" bancario económicamente,

así como el extenso papel de Wall Street, en el imperialismo estadounidense.

Antes de 2008-2009 existía una larga historia de crisis bancarias, así como un

conjunto de normas para determinar qué bancos eran viables y cuáles no. En

2009, la administración Obama tiró a la basura esta historia y las normas que

anteriormente habían permitido resolver con éxito las crisis bancarias.

Por el momento se desconoce si los problemas

de SVB se convertirán en un pánico bancario mayor. En cualquier caso, y en

relación con una cuestión planteada por primera vez por Krystal Ball, la

decisión de Joe Biden de rescatar a los depositantes no asegurados garantiza

implícitamente todos los depósitos no asegurados de los bancos estadounidenses.

La alternativa era embargar (poner bajo la custodia de la FDIC) al SVB, y

vender sus activos para cubrir los depósitos asegurados y no asegurados sin un

rescate. En ese caso, los depositantes no asegurados habrían recibido entre 85

y 95 céntimos por dólar. De hecho, este esfuerzo de recuperación está ahora en

marcha tras el rescate federal.

En otras palabras, sin rescate, los

depositantes asegurados en SVB habrían recuperado todo su dinero y los

depositantes no asegurados habrían recibido unos 90 céntimos por dólar. Esto

parece un pequeño precio a pagar para inculcar la debida y elemental diligencia

en los tratos financieros. Pero los que habrían pagado el pequeño precio son 1)

aquellos conectados a través del poder de las grandes tecnologías y 2) los

futuros "innovadores" y "creadores" con los que cuenta el

Estado estadounidense para vigilar y controlar al resto del mundo. Si bien hay

un contexto, no es casual que los liberales estadounidenses sean los defensores

más vehementes del espionaje federal, la censura y la represión política en el

presente.

El esfuerzo de Joe Biden por prevenir el

riesgo de contagio bancario suscita la interrogante de cómo es posible tal

riesgo tras los rescates de 2008-2009. De hecho, el economista financiero Hyman

Minsky respondió a esta interrogante hace tanto tiempo que su trabajo se

mencionó con regularidad en la crisis de finales de la década de 2000. La

competencia entre bancos y banqueros para conceder préstamos conduce a un

deterioro de la calidad del crédito hasta el punto de que los acreedores

empiezan a dejar de pagar, momento en el que la confianza en "el

sistema" implosiona y sobreviene el pánico bancario. Este ciclo se ha

repetido lo suficiente como para dar credibilidad a las teorías de Minsky.

Minsky no era un crítico marxista del

capitalismo. Era un economista financiero que analizaba la banca e informaba de

lo que encontraba. Así, mientras que Marx cubrió un territorio similar a través

de su teoría del "capital ficticio", una regulación adecuada de las

finanzas resolvería el enigma del crédito de Minsky, al menos en teoría. De

hecho, tras la entrega por parte de la administración Obama de varios billones

de dólares de dinero gratis a los banqueros de Wall Street después de la crisis

de 2008-2009, la Reserva Federal y el Departamento del Tesoro hicieron todo lo

que estuvo a su alcance para iniciar otro ciclo crediticio.

Esto se denominó en su momento como, "darle

largas al asunto", una referencia a la naturaleza temporal de las reformas

en medio de la señal histórica de que la siguiente crisis estaba en proceso de

crearse. La elección de Donald Trump en 2016, debería haber indicado una

desconexión entre lo que las élites estadounidenses creían sobre el estado de

las economías occidentales y su situación actual. La tecnología y las finanzas

han estado en goteo permanente de metanfetamina, patrocinado por el gobierno

federal, como industrias auspiciadas por el Estado que mantienen los beneficios

privados, mientras que socializan sus pérdidas. Mientras que los liberales

llaman a esto "socialismo limón", la mayoría de los estadounidenses

creen, por habérselo dicho durante el último siglo, que es socialismo a secas.

En 2018, la administración Trump, en

respuesta a las presiones de banqueros, firmó una ley que reduce la regulación

de los bancos medianos, la categoría en la que encajaba SVB. En la mayoría de

los informes no se menciona que el ex representante Barney Frank, el

"Frank" de la legislación Dodd-Frank de 2010, presionó al Congreso

para socavar su propia legislación. El Sr. Frank había dejado el Congreso para

actuar como director del Signature Bank, que recientemente corrió una suerte

similar a la del SVB por "apuestas" equivocadas en criptodivisas.

Los defensores de los recientes rescates

afirman que SVB se declaró insolvente pese a tener activos bancarios en

inversiones "seguras". De hecho, los bonos del Tesoro a largo plazo

que supuestamente poseía suben o bajan de valor inversamente a las variaciones

de los tipos de interés. Aunque esto pueda parecer técnico a los lectores, la

gestión del riesgo de tipos de interés es una de las funciones más básicas de

la gestión de un banco. Si la administración del SVB apostó por la dirección de

las tasas de interés con una "apuesta" lo suficientemente grande como

para hundir el banco, esto es una prueba tanto de incompetencia grave como de

incumplimiento de la normativa.

Si no me falla la memoria, Yves Smith,

describió al SVB como un "banco mercantil" al servicio de la

industria tecnológica, en referencia a la distinción reglamentaria que se hizo

en las reformas bancarias de la Gran Depresión, entre los bancos de depósitos

asegurados y los bancos de inversión comúnmente conocidos como Wall Street. Los

lectores recordarán la rápida conversión, allá por2009, de los bancos de

inversión de Wall Street en instituciones depositarias para que pudieran optar

a los rescates federales. Es del todo siniestro que Wall Street se haya

recreado dentro de las instituciones ordinarias de depósito asegurados.

El caso de SVB difiere en aspectos

importantes de los rescates de 2008-2009. Al parecer, Joe Biden, comprendió que

era políticamente inviable rescatar a los poseedores de acciones y bonos del

SVB, como hicieron Obama y Biden en 2008-2009, por lo que aparentemente era

aceptable que la dirección del SVB pagara grandes bonificaciones y vendiera sus

acciones bancarias en los días y semanas anteriores a entrar en custodia federal.

Al igual que las bonificaciones de AIG pagadas a los delincuentes que

suscribieron contratos de seguros financieros sin financiarlos, SVB puede

explicar las bonificaciones sin legitimarlas. El hecho de que la dirección del

SVB metiera la pata apostando a la sensibilidad de las tasas de interés,

sugiere una incompetencia manifiesta.

Como debería ser evidente, estos rescates en

serie del "sistema" no salvan el sistema, sino que crean uno nuevo.

El SVB surgió a raíz de los rescates bancarios de 2008-2009, momento en el que

la Administración Obama consideró a las grandes empresas tecnológicas como una

vertiente imperial. Detrás de la retórica neoliberal del "libre mercado"

está el imperialismo estadounidense, la alianza del Estado con los objetivos

corporativos para proyectar el poder "estadounidense" en todo el

mundo. Esto funcionó a nivel nacional mientras el New Deal proporcionó algunos

hechos y la apariencia de unidad económica vía la "nación".

Ese acomodo -en el que los trabajadores

luchaban y morían por objetivos nacionales siempre que la recompensa de hacerlo

se distribuyera equitativamente- desapareció cuando el imperialismo

estadounidense fue enfocado (una vez más) hacia el interior a finales de la

década de 1970. La aprobación del TLCAN (1994) y la concesión a China de plenos

privilegios en la OMC (Organización Mundial del Comercio, 2001) crearon un

nuevo proletariado en EEUU. Luego, George W. Bush mintió (2003) a este nuevo

proletariado para que matara y muriera en Irak con el fin de aumentar el valor

de las opciones sobre las acciones de Dick Cheney, a lo que siguieron los

rescates de Wall Street de Barack Obama, que fueron inexcusablemente corruptos

según los estándares históricos.

Esto puede interpretarse como un juicio

excesivo sin conocer la historia de las crisis bancarias. El problema de la

historia con “salvar” a los banqueros corruptos es que, ellos corrompen la

función de asignación de créditos del capitalismo occidental mediante el fraude

y el beneficio propio. Al igual que en el caso de los bancos de inversión, se

dice que el SVB obligó a las empresas con las que tenía relaciones de banca

comercial a mantener sus depósitos en el SVB. Los apologistas del sector

bancario aseguran que la dirección del SVB pasará el resto de su vida en

litigios, imaginando que Estados Unidos procesa a los banqueros. No en la

historia reciente.

Este breve repaso de las tribulaciones del

sector bancario es análogo al programa de televisión de los años setenta

"Lifestyles of the Rich and Famous". No se plantea la cuestión de

cómo se las arreglan los seres humanos que no han nacido en la clase

beneficiaria de los rescates. De hecho, las métricas económicas por las que

Estados Unidos se mide así mismo están mostrando signos de envejecimiento.

Mientras que dirigir el departamento de tasas de interés en Goldman Sachs, y

trabajar en la caja registradora de Walgreens son ambos trabajos, uno paga más

que un salario digno, y el otro paga bastante menos. Por lo tanto, el "trabajo"

de cajero es poco instructivo en un mundo en el que trabajar no siempre es

rentable.

En la parte de EE UU en la que habito, el

noreste, los precios de la vivienda de nivel medio y bajo se han duplicado y

triplicado en los últimos tres años. Los precios han seguido subiendo a pesar del

incremento de las tasas de interés por parte de la Reserva Federal, que

históricamente habrían reducido los precios de la vivienda. A partir de 2010,

los bancos de Wall Street empezaron a utilizar fondos federales de rescate casi

gratuitos para comprar las viviendas que estaban siendo embargadas por sus

divisiones hipotecarias. Desde mediados de 2010, los "compradores de activos

financieros" de Wall Street y AIRBNB han subido los precios de la vivienda

más allá del alcance de la población local, que son sus clientes

"naturales".

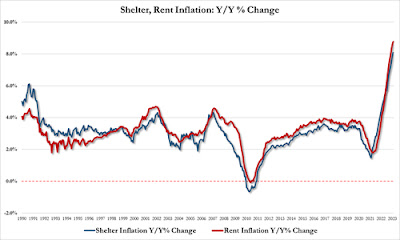

Gráfico: probablemente pocos lectores entiendan hasta qué punto permitir que Wall Street compre casas ha jodido a los estadounidenses de a pie. La libertad geográfica del trabajo a distancia provocó un éxodo masivo de las ciudades en busca de lugares más baratos y fáciles. De hecho, las compras de AIRBNB explican por sí solas la mayor parte de la subida del precio de la vivienda. Y coincidiendo con la propiedad de Wall Street de viviendas unifamiliares se ha producido un aumento de los alquileres, ya que las alternativas al alquiler se han vuelto inasequibles. Fuente: zerohedge.com

Las decisiones políticas que siguieron a la

crisis financiera de 2008 y a la Gran Recesión -una década en la que la Reserva

Federal mantuvo los tasas de interés por debajo de sus tasaciones

"naturales" o "de mercado" a través de lo que se denomina

represión financiera- crearon una "búsqueda de redito" que llevó a

quienes esperaban invertir el nuevo dinero creado por la Reserva Federal (a

través de su apoyo a los precios de los activos financieros) a asumir riesgos

cada vez mayores para encontrarlo. El resultado fue la "burbuja de

todo". Los precios de los activos financieros y de viviendas se dispararon

hasta superar lo que hace tan sólo una década se consideraba la mayor y más

destructiva burbuja financiera de la historia moderna.

Para entender el problema, los agentes de compras

de Wall Street y de las "carteras" de viviendas que la gente necesita

para vivir, trabajan con economías diferentes. Los agentes de compras de Wall

Street se basan en modelos de flujo de fondos descontado a treinta años,

mientras que los ciudadanos de a pie están limitados a la cantidad de crédito

que los prestamistas hipotecarios consideran que sus ingresos pueden soportar.

Para los trabajadores, una casa de 100 000 dólares puede valer 250 000 dólares

si se utiliza un modelo de flujo de fondos descontado. El resultado: Wall

Street (incluidos los tasadores de AIRBNB) ha comprado la mayor parte de las

viviendas disponibles que han estado a la venta en los últimos años.

Sin embargo, la diferencia en el riesgo de tomar

prestados 250 000 dólares para comprar una casa frente a 100 000 es inmensa si

se multiplica por la cantidad de casas vendidas en los últimos años. La teoría

capitalista de que algo vale lo que alguien pagará por ello, no tiene en cuenta

la capacidad de fijación de precios. Los compradores de Wall Street obtienen un

tipo de interés "interno" que suele ser muy inferior al que pagan los

prestatarios comunes y corrientes a pesar de la implosión periódica de Wall

Street vía las crisis bancarias. No habiendo una concentración geográfica o

sectorial entre los compradores de vivienda comunes y corrientes, sólo Wall

Street está sujeto al riesgo sistémico que es el objetivo de los rescates

federales.

El caso es que facilitar la compra de

infraestructuras críticas -y la vivienda es una infraestructura crítica- por

parte de Wall Street es depredador, miope y desestabilizador sistémico.

Permitir hoteles sin licencia (AIRBNB), taxis sin licencia (Uber), y la

negativa sistemática a recaudar impuestos estatales y locales por las compras

en línea (Amazon), refleja una ética "individualista" del

capitalismo, artificiosa y sin sentido alguno, en la que los individuos nacidos

en la clase rescatada gobiernan efectivamente a Estados Unidos. Este es el

contexto político en el que Joe Biden rescató a gestores bancarios corruptos

y/o incompetentes y a depositantes corporativos en SVB.

La arquitectura política en la que un pequeño

grupo de políticos, oligarcas y ejecutivos de corporaciones borran las líneas

que separan los intereses corporativos de los estatales para utilizar los

recursos del Estado en su propio beneficio, al tiempo que tratan a la población

como tontos y presas que merecen ser explotados 1) describe razonablemente bien

la situación actual de Estados Unidos y 2) se ajusta a la definición del

fascismo italiano como corporativismo de Estado. Si a esto le añadimos un

militarismo desquiciado motivado por objetivos imperialistas, la

"democracia liberal" se parece al fascismo para quienes sufren los

efectos.

Está claro que esta visión de la arquitectura

no es ampliamente compartida, con la mayoría de los estadounidenses confiando

en la supuesta opción que proporciona el voto a los candidatos de los partidos

duopolísticos. Ausente en esa visión está la

proletarización de EE UU que ha tenido lugar en las últimas cinco décadas, con

la excepción de la PMC (Professional-Managerial Class), que gestiona los

asuntos estatales y corporativos para los ricos. La génesis de la PMC al

servicio del poder hace que repita como un loro la lógica de los ricos a cambio

de privilegios que el 85% restante de la población no recibe.

SVB, al igual que SBF (Sam Bankman Fried) de

cripto infamia, es una veleta útil para leer la dirección de los vientos

dominantes, pero no mucho más. El sistema que lo produjo se está desmoronando,

con muertes masivas por Covid muy desproporcionadas en relación con el tamaño

de la población, los sistemas sanitarios y bancarios que se vienen a tierra,

una guerra proxy en marcha que corre el riesgo de la aniquilación nuclear, y un

gobierno que considera que su papel es trabajar con las corporaciones para

saquear el mundo. Subestimar el riesgo de desenlaces verdaderamente horribles

corre por tu cuenta y riesgo.

Por último, a título personal, yo, y la

mayoría de la gente que conozco, estamos tan enfadados por este estado de cosas

que no veo cómo se sostienen las alianzas políticas existentes. Las personas

que dirigen el país nunca se preocuparon mucho por nosotros, pero la unidad en

torno a la "nación", dio lugar a un sentimiento de intereses

compartidos que desapareció con el giro neoliberal. Como he escrito antes, los

revolucionarios no hacen las revoluciones, las hace el poder existente. Aunque

no espero que eso suceda, si el liderazgo político actual no conduce a una

revolución, la revolución no es posible.

Rob Urie es artista y economista político. Su libro

Zen Economics ha sido publicado por CounterPunch Books.

Publicado por La Cuna del Sol

No hay comentarios.:

Publicar un comentario